Sind alle guten Dinge 3? Erneutes Fenster zum Einstieg

- Unerwartet aufflammender Nahost-Konflikt setzt der Stimmung an den Märkten stark zu

- Im Oktober angesetzte Erholung dadurch jäh ausgebremst

- Geopolitische Unruhen führen immer zu grosser Verunsicherung, vorerst

- Korrektur bietet erneut Chancen für Einstieg oder Zukäufe, nun sogar an breiter Front bei Aktien und US-Staatsanleihen

- Teil der Gewinne im Energie-Sektor realisiert

- Endjahresrally hat weiterhin reelle Chancen

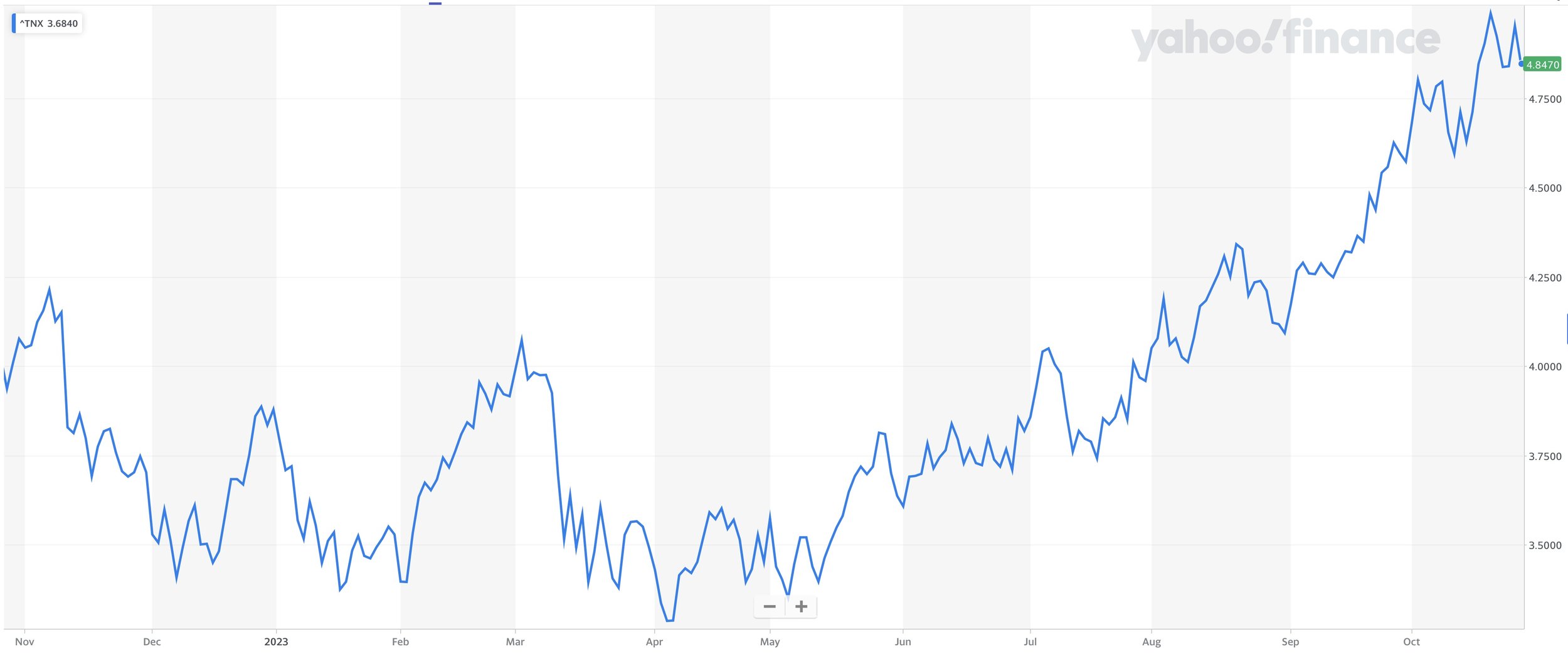

3 Monate, ähnliche Verläufe an den Finanzmärkten. August, September und Oktober sind geprägt durch höhere Volatilität und somit starke Bewegungen sowohl bei Aktienindizes, Zinsen und damit verbunden auch bei Obligationen.Wie in den beiden Monaten zuvor, zeigt sich nun auch im Oktober erneut eine Einstiegschance auf attraktiven Niveaus. Weiterhin ist ein sog. Endjahres-Rally möglich, vielleicht nach den jüngsten Korrekturen erst recht.Im Oktober durfte man eine Erholung erwarten. Dies, nach dem Einbruch bei den Aktienpreisen während des Monats September (vgl. Beitrag «Zurück auf Feld 1», 28. September 2023 publiziert auf ETFMandate.com).Kaum haben die risikoreicheren Anlagekategorien wie Aktien tatsächlich zu ersten kräftigen Kursgewinnen angesetzt und gleichzeitig die starke Aufwärtsbewegung bei den Zinsen ausgesetzt, wurde die Erholung abrupt durch die unerwartete Eskalation im Konflikt des Nahen Osten jäh ausgebremst.Die Unsicherheit der Tragweite und weiteren Eskalationspotenzials brachte die Märkte in Schieflage und führten mehrheitlich zu starken Preiskorrekturen. Mit geopolitischen Unruhen in dieser Region sind auch immer steigende Ölpreise verbunden, welche wiederum die Befürchtungen einer erneut aufkeimenden Inflation anheizten. Deshalb haben die 10-jährigen US-Zinsen zwischenzeitlich die Marke von 5% kurzzeitig überschritten. Steigende Zinsen sind aktuell Gift für Aktien insbesondere im Technologiebereich und für Wachstumstitel, welche in ihrer aufstrebenden Phase auf Fremdfinanzierungen angewiesen sind und diese nun zu höheren Kapitalkosten beschaffen müssen.Zum Vergleich, im Frühjahr lag dieser Zins noch unter 3.3% und vor 2 Jahren sogar unter 1.5%. Dies zeigt den raschen und doch sehr steilen Anstieg, an dem sich sämtliche Marktteilnehmer zuerst einmal neu orientieren mussten.

Andererseits sendeten die Nachrichten aus dem Nahen Osten die Aktienpreise auf Talfahrt. Am Beispiel des US Technologiesektors, dem Nasdaq Index, klar erkennbar.

AusblickGrundsätzlich bietet sich nach den jüngsten Korrekturen ein gutes Fenster für den Einstieg auf breiter Front, voraus gesetzt es wird keine weitere und höhere Eskalationsstufe im anhaltenden Konflikt des Nahen Ostens erreicht.

Negative Stimmung:Nach den jüngsten Ereignissen haben die negativ eingestimmten Investoren klar die Oberhand. Dies lässt sich unter anderem auch an den zum Teil heftigen Kursverlusten bei Einzeltiteln erkennen.Berichten Unternehmen solide Ergebnisse oder verpassen diese nur annähernd, reagieren die Investoren mit massiven Abschlägen, dies obwohl die Titel schon im Vorfeld korrigiert haben. Eindrücklich diese Kursreaktionen zu beobachten, sogar bei den Big-Tech-Playern wie Google, Facebook oder Microsoft, nachdem diese solide bis starke Zahlen für das letzte Quartal publiziert haben. Stets wurde ein Haar in der Suppe gefunden und sofort negativ ausgelegt. Die Titel verloren darauf fast zweistellig.Es stellt sich die Frage, ob die stark ausgeprägte negative Stimmung an den Märkten und der Überhang der Bären nun wieder von den Bullen verdrängt wird. Eine stark ausgeprägte negative Stimmung an den Märkten ist meistens ein guter Zeitpunkt sich in Aktien zu engagieren.

Wirtschaftszahlen und Unternehmensergebnisse positiv:Die publizierten Wirtschaftszahlen und Unternehmensergebnisse zeigen ein durchaus mehr als nur halbvolles Glas, weshalb durchaus von einem gewissen Marktpotenzial auszugehen ist.Zu Beginn der Berichtsaison für das kürzlich abgelaufene 3. Quartal lieferten Banken in den USA sehr gute Ergebnisse. Ihr Ausblick bis ins Jahr 2024 hinein waren durchwegs positiv.Eine Rezession in den USA, obwohl seit Anfang dieses Jahres immer wieder erwartet, scheint weiterhin für die kommenden Monate kein Thema zu sein.Die US-Wirtschaft ist im dritten Quartal mit 4.9% sogar stärker gewachsen als die 4.3%, welche von Analysten erwartet wurde. Die Berichtsaison der Unternehmen in den USA verläuft mehrheitlich positiv und bleibt im weiteren Verlauf entscheidend für die Richtung bei den Aktienkursen.In Europa zeichnet sich ein etwas anderes Bild. Die Europäische Zentralbank (EZB) hat den Zyklus der Zinserhöhungen diese Woche ausgesetzt. Frühindikatoren, welche den Wirtschaftsausblick berücksichtigen, befinden sich auf sehr tiefem Niveau und zeigen langsam erste Tendenzen, welche auf eine mögliche leichte Verbesserung hinauslaufen könnten. Unterdessen ist viel Negatives bei den europäischen Aktien bereits eingepreist. Der Ausblick müsste sich demnach von aktuellem Level aus nochmals deutlich verschlechtern, um weitere grössere Kursverluste auszulösen, insbesondere bei Qualitäts- und Dividendentiteln

Technische Indikatoren:Nach den jüngsten Rücksetzern haben die Indizes tatsächlich mehrheitlich kritische Levels aus technischer Sicht erreicht. Werden diese Levels verteidigt, wäre dies ein weiteres positives Anzeichen für eine breite Erholung. Bisher war dies durchwegs der Fall.

ETFMandate Portfolio

1. Einstiegschancen:Aufgrund der zum Teil heftigen Kurskorrekturen über die letzten Wochen bieten die Märkte ein breites Einstiegsfenster über diverse Märkte und Anlagekategorien hinweg:

US Technologie: vorerst für ein kurzfristigen Rebound resp. mittelfristige Erholung

China: bleibt für ein langfristiges Engagement attraktiv

Schweizer Aktien: sowohl Blue Chips wie Small & Mid Caps für ein mittel- bis längerfristiges Engagement.

Europa: Europäische Qualitätsaktien, zumindest für einen kurz- bis mittelfristigen Rebound.

US Staatsanleihen: Nach dem Erreichen der 5%-Marke der 10-Jahres Staatsanleihe dürften die Zinsen nun ein Plateau erreicht haben, wenn nicht sogar einen gewissen Rücksetzer erfahren. Zudem ist der USD aktuell auf einem tiefen Level gegenüber dem Schweizer Franken, wodurch weitere Währungsverluste im grossen Stil nicht zu erwarten sind.Weiteres Engagement in Obligationen, insbesondere als Anleger in CHF, sollte aus meiner Sicht nicht in Betracht gezogen werden. Darauf werde ich in einem zukünftigen Beitrag weiter eingehen.

Und für risikofreudigere Anleger:US Small & Mid Caps: auch diese bieten nach den jüngsten hohen Verlusten bei sich stabilisierendem Wirtschaftsumfeld und bei den Zinsen Chancen für einen kurzfristigen Rebound und auf längerfristige Gewinne

2. Gewinne realisieren:Im Gegenzug wurde ein Teil er seit dem Einstieg im März erzielten Gewinne im Energie-Sektor von gut 15% realisiert. Aufgrund der weiterhin attraktiven Bewertung und z.T. interessanten Dividendenrenditen einzelner Firmen aus diesem Sektor, bleibt ein Anteil weiterhin im ETFMandate Portfolio bestehen.

Sämtliche oben aufgeführten Investment Opportunities lassen sich am einfachsten via dem entsprechenden ETF umsetzen. Dies vereinfacht die Portfoliostruktur, bietet mit einer Transaktion eine breite Diversifikation und spart zudem Transaktionskosten und je nach individuellem Setup beim Depot entsprechend weitere Depotgebühren.